El ratio de liquidez es un parámetro que los profesionales financieros toman en cuenta a la hora de medir la capacidad de una empresa para gestionar sus deudas y obligaciones a corto plazo. Conoce más sobre esta métrica financiera clave leyendo este artículo.

Para aquellas empresas que están evaluando la posibilidad de solicitar préstamos o buscar inversionistas, resulta conveniente conocer el ratio de liquidez.

Utilizado tanto por prestamistas como por inversores, este importante parámetro revela si una empresa puede o no convertir rápidamente sus activos en efectivo y, al mismo tiempo, cubrir sus deudas en un futuro inmediato.

Pero incluso, si ese no es el caso, conocer la situación financiera de una empresa es fundamental para el éxito a largo plazo.

Esto permite identificar problemas potenciales y gestionar los recursos para impulsar el crecimiento de la empresa.

Contenido

- Qué es el ratio de liquidez

- Cómo se calcula

- Cómo interpretar los resultados del ratio de liquidez

- Por qué es importante el ratio de liquidez

- Limitaciones del uso del ratio de liquidez

- Recomendaciones para el uso del ratio de liquidez

- Consejos para mejorar el ratio de liquidez

- Global66: LA Cuenta Global para personas y empresas

Qué es el ratio de liquidez

El ratio de liquidez es una medida financiera que mide la capacidad de una empresa para cumplir con las deudas a corto plazo

Comprender esta importante métrica empresarial es esencial para tomar decisiones financieras informadas en cualquier empresa.

Lee aquí acerca de Qué es la Consolidación de Deuda

Cómo se calcula

Se calcula dividiendo los activos corrientes, como el efectivo, las inversiones a corto plazo y las cuentas por cobrar, entre los pasivos corrientes.

Esto esto da una indicación de si una empresa puede o no pagar sus facturas cuando vencen.

La fórmula es:

Cómo interpretar los resultados del ratio de liquidez

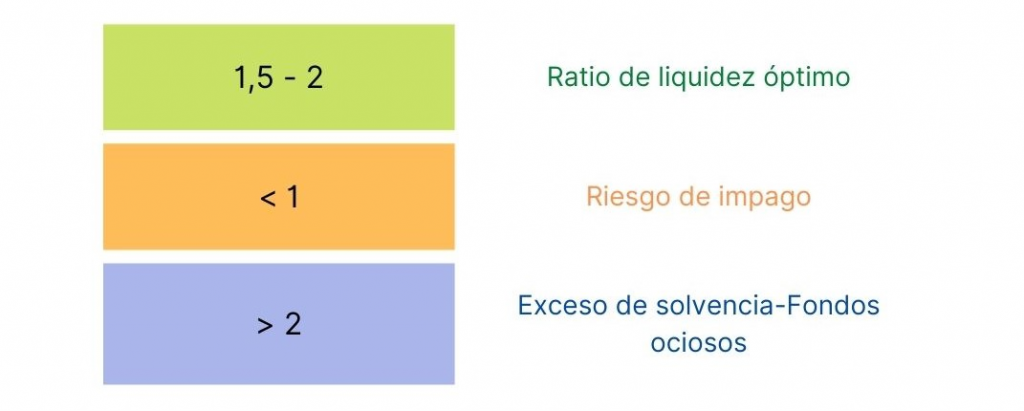

Una vez hecho el cálculo, el resultado ofrece información sobre la capacidad de una empresa de pagar sus deudas a corto plazo.

De manera general, un ratio de liquidez bajo puede indicar que una empresa tiene dificultades para hacer frente a sus obligaciones a corto plazo y puede estar en riesgo de impago.

Mientras que, un ratio de liquidez equilibrado, significa que la empresa dispone de los suficientes activos corrientes para hacer frente a sus pasivos corrientes.

Por otro lado, un ratio de liquidez alto puede indicar que una empresa tiene una gran cantidad de activos líquidos disponibles. Sin embargo, podría estar perdiendo oportunidades de inversión o de crecimiento.

Por qué es importante el ratio de liquidez

La importancia del ratio de liquidez radica en que proporciona información valiosa sobre la solvencia de una empresa.

Por consiguiente, los bancos y las instituciones financieras utilizan el ratio de liquidez para evaluar lo bien que una empresa gestiona sus obligaciones corrientes.

De esta forma, se aseguran que las empresas disponen de recursos suficientes para hacer frente a sus obligaciones financieras.

Un alto ratio de liquidez sugiere una situación financiera saludable.

Por otro lado, un bajo ratio de liquidez puede indicar dificultades financieras o un alto riesgo de impago.

Esto puede ser especialmente importante para los inversores o acreedores, ya que una empresa con un alto riesgo financiero puede tener dificultades para cumplir con sus obligaciones financieras.

El ratio de liquidez es un indicador clave utilizado por los inversores y analistas financieros. También, por los propios administradores de una empresa para evaluar la solvencia financiera y tomar decisiones estratégicas.

Limitaciones del uso del ratio de liquidez

Aunque es una herramienta útil a la hora de analizar una empresa, no es el único indicador.

El ratio de liquidez no proporciona información sobre la rentabilidad de una empresa, ni sobre su capacidad para generar flujos de efectivo a largo plazo.

Además, no tiene en cuenta la calidad de los activos líquidos. Por esta razón, una empresa con un alto ratio de liquidez podría tener una gran cantidad de activos poco líquidos o de baja calidad.

Por lo tanto, es importante evaluarlo junto con otros indicadores financieros. De igual forma, se deben considerar otros factores económicos y del mercado para obtener una visión completa de la situación financiera de una empresa.

Recomendaciones para el uso del ratio de liquidez

Hay algunas recomendaciones que son útiles al momento de analizar el ratio de liquidez.

Es conveniente compararlo con el de años anteriores. De ser posible, compararlo con el de la competencia para así obtener una idea de la tendencia y la posición competitiva de una empresa.

Además, se debe evaluar el ratio de liquidez en el contexto de otros indicadores financieros y factores económicos y del mercado.

Por ejemplo, un ratio de liquidez bajo podría ser muy preocupante si se acompaña de un alto endeudamiento a largo plazo o una baja rentabilidad.

También hay que tener en cuenta las limitaciones del ratio de liquidez, como la falta de consideración de la calidad de los activos líquidos y la falta de información sobre la rentabilidad a largo plazo.

Hay que utilizar el ratio de liquidez como una herramienta para ayudar en la toma de decisiones, no como un indicador infalible.

Se debe considerar junto con otras herramientas y análisis para obtener una visión completa de la situación financiera de una empresa.

Consejos para mejorar el ratio de liquidez

Estas son algunas estrategias clave que te pueden ayudar a mejorar el ratio de liquidez;

- Mejora la gestión de efectivo

- Incrementa el volumen de ventas. Al mejorar la demanda del consumidor, se generarán más ingresos que ayudarán a mejorar la liquidez.

- Gestiona las cuentas por cobrar mediante un proceso eficaz de facturación, cobro y seguimiento. Esto garantizará que las facturas se paguen rápidamente y a tiempo, lo que refuerza el coeficiente de liquidez.

- Negocia con proveedores para obtener mejores acuerdos o descuentos

Es importante comprender las métricas financieras para poder tomar decisiones.

Además, es fundamental monitorear el ratio de liquidez con regularidad. De esta forma te aseguras de que el negocio está en el camino correcto.

Aquí puedes leer acerca de Qué es un Crédito Bancario

Global66: LA Cuenta Global para personas y empresas

LA Cuenta Global te permite ahorrar tiempo y dinero en las transacciones con todo en un solo lugar.

Una cuenta simple, transparente y sin costos ocultos.

Puedes pagar a proveedores, nóminas o servicios freelance en más de 65 países, sin comisiones y de manera rápida y sencilla.

Además, con la Billetera Multimoneda podrás realizar cambios instantáneos de divisas a tipo de cambio spot.

¡Y por la seguridad no te preocupes!

Tus datos son confidenciales y las transacciones se manejan con rigurosos controles de seguridad.

¡Crea tu cuenta Global66 o agenda una reunión!